文:权衡财经研究员 朱莉

编:许辉

8月13日,证监会发行审核委员会召开2020年第120次发行审核委员会工作会议,审议江苏博迁新材料股份有限公司(以下简称"博迁新材")首发申请过会,IPO过会已经过去一个月时间,截至目前尚无最新消息。

博迁新材此次拟公开发行股票不超过6,540.00万股,占发行后总股本的比例不低于25%,本次募集资金12.7亿元,主要用于电子专用高端金属粉体材料生产基地建设及搬迁升级项目、年产1200吨超细纳米金属粉体材料项目、研发中心建设项目、二代气相分级项目和补充流动资金。权衡财经iqhcj.com研究发现,截至2019年6月博迁新材的总资产为6.35亿元,净资产为4.9亿元,募资金额两倍于总资产。

更值得注意的是博迁新材本身的发展状况,高度依赖韩企三星电机,且90%的应收款也来自三星电机,毛利率暴涨,数人供应商或兼做按摩作坊贡献数百万采购额,产能过剩却仍IPO募资扩大产能。

高度依赖韩企三星电机,应收账款占比超9成

博迁新材的客户主要为MLCC等电子元器件生产商,包括三星电机、台湾华新科、台湾国巨等知名MLCC生产商,产品主要出口至韩国、日本,以及中国台湾地区。博迁新材2016年- 2019年上半年的境外销售收入分别为8147.17万元、2.45亿元、4.3亿元和2.04亿元,外销收入占主营业务收入的比例分别为51.52%、80.12%、88.11%和94.49%,出口销售比例较高且呈现逐年增长的趋势,这也使博迁新材面临着汇率波动风险。

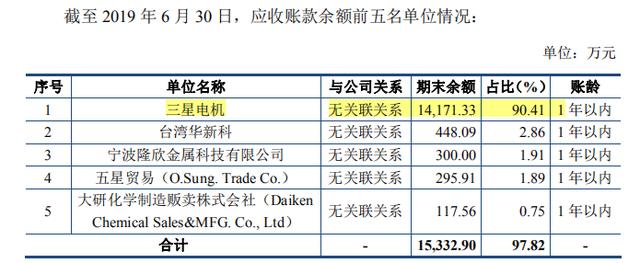

权衡财经Iqhcj.com还注意到,博迁新材的第一大客户为韩国企业三星电机,2016-2019年上半年对三星电机的销售占比分别高达35.43%、61.51%、72.79%和85.43%,同时在博迁新材的应收账款余额前五名单位中,三星机电排名第一,占比高达90.41%。

权衡财经iqhcj.com注意到博迁新材在各期末的存货余额分别为5171.29万元、5445.09万元、1.28亿元和1.4亿元,存货周转率分别为2.71、4.24、3.83和2.03,然而同期,同行业存货周转率均值分别为9.08、9.28、9.71和4.98,博迁新材的存货周转率远低于同行均值。此外,应收账款周转率也远落后于行业平均水平,2016-2019年上半年博迁新材的应收账款周转率分别为3.09、4.57、4.55和3.4,而同期行业平均值为12.66、16.74、15.65和10.67。

博迁新材的业绩对大客户三星机电依赖严重且应收账款占比较高,对公司业务持续性发展或存在巨大风险。

毛利率暴涨

博迁新材主营业务为电子专用高端金属粉体材料的研发、生产和销售,公司产品是电子信息产业的基础材料,产品主要包括纳米级、亚微米级镍粉和亚微米级、微米级铜粉、银粉、合金粉。其产品主要用于电子元器件制造,其中镍粉、铜粉主要应用于MLCC(片式多层陶瓷电容器)的生产。2016年-2019年上半年,博迁新材的营收分别为1.74亿元、3.23亿元、5.27亿元、2.49亿元,同期对应的净利润为0.26亿元、0.48亿元、1.03亿元、0.60亿元,业绩可以说是突飞猛涨。2016-2018年,镍粉的营收分别为0.73亿元、2.19亿元、4.15亿元,占总营收的比例分别为46.36%、71.69%、85.19%,显而易见博迁新材的主要营收来源于镍粉,铜粉业务则只有微小的增长,银粉业务则还处于下降中,从而不难看出业绩的大增主要原因在于镍粉业务的增长。

权衡财经iqhcj.com注意到,2016年镍粉价格为316.71元/公斤,到2018年涨到了394.02元/公斤,到了2019年上半年,更是暴涨至657.67元/公斤。主营产品价格的暴涨,必然会引起毛利率的突变,博迁新材的毛利率从2016年的33.36%快速增长到2019年上半年的55.37%。毛利率的如此增长或并不能说明博迁新材的竞争力有多强,虽然博迁新材对此解释主要因为司重视研发创新的经营模式,使得公司主导产品镍粉竞争优势较强,造成产品毛利率逐年上涨,但不难了解这其中的真正原因是MLCC期间内多次大幅度涨价造成的。

数人供应商或兼做按摩作坊,贡献数百万采购额

博迁新材主要向前五大供应商采购镍块,银砂及少量锡粉,权衡财经iqhcj.com通过研究其2016-2019年6月的万物大供应商发现,2016年-2018年浙江亚栋实业有限公司是博迁新材银砂原材料最大的或者可以说几乎是唯一的供应商。2017年博迁新材采购银砂总额为3529.63万元,对浙江亚栋实业有限公司的采购金额3102万元,对另一银砂供应商上海银泉金属材料有限公司采购了少量银砂。

然而在2019年上半年,上海合哲实业有限公司却变成了博迁新材的银砂最大的供应商,博迁新材向其采购金额达934.65万元,超过了2019年上半年向浙江亚栋实业有限公司采购银砂705.75万元的采购额。上海合哲实业有限公司引起了权衡财经iqhcj.com的好奇与关注,经查阅资料得知,上海合哲实业有限公司注册资本为1000万元,截止到2019年末实缴资本仅为50万元,查其2019年年报显示员工社保缴纳仅为3人,权衡财经iqhcj.com在查这家供应商登记的联系电话时发现,除了显示此供应商外,还显示出了一个涉及按摩坊的友情转发,里面其中之一的联系电话也正是上海合哲实业有限公司登记的联系电话。这不得不让人产生怀疑如此数人的供应商,会是个什么样的经营规模?是否真正的能贡献数百万的采购额?

查另一供应商苏州艾必信电子材料有限公司成立于2015年,社保缴纳人数为0人,在2016年为博迁新材贡献665.94万元的采购额,属于自然人独资公司,所属行业属于零售业。宁波锋田化工有限责任公司为博迁新材2016-2019年的前五大供应商之一,报告期内贡献采购额合计近5000万元,然而其自我经营和管理方面或并不乐观,行政处罚不断。

募投产能胃口大,产能过剩背景下IPO募资扩大产能

博迁新材的主要产品共分为镍粉、铜粉、银粉三类。目前,博迁新材镍粉(分级粉)的产能利用率分别为35.28%、87.72%、123.61%和47.13%,铜粉(分级粉)的产能利用率分别为56.92%、62.75%、71.15%和66.80%,银粉(分级粉)的产能利用率分别为13.43%、22.26%、11.67%和15.44%。其中,铜粉(分级粉)的产能利用率最高不过七成,而银粉(分级粉)产能利用率则大多在两成以下。

值得注意的是博迁新材的核心产品镍粉,2016年-2019上半年,镍粉原粉的产能利用率分别为70.02%、98.67%、99.94%、44.98%,在2019年之前,镍粉的产能利用率还都能接近饱和,但是2019年却大幅萎缩,连一半的产能都不到。

另外权衡财经iqhcj.com还注意到镍粉原粉的制粉设备数量,在2019年上半年与2018年均为86台,但是2019上半年的产能却高达86万公斤,显著超过了2018年半年73.84万公斤的产能。再来对比2017年和2018年的制粉设备数量和产能变化,不得不令人诧异,2018年设备仅比2017年多了22台,原粉产能却超过了2017年两倍以上。制粉设备数量的变动与产能的变动不得不让人怀疑其真实性。

然而在产品产能利用率均较低的情况下,博迁新材的募投项目仍计划对其扩充产能。博迁新材本次上市计划募集资金6.54亿元,超过IPO募集资金的一半,用于建设"电子专用高端金属粉体材料生产基地建设及搬迁升级项目",该项目建成后宁波新生产基地将形成年产740吨亚微米级、纳米级镍粉的产能。如此大规模的产能扩张计划,不得不让人怀疑其募投项目的必要性和真实性。

面对种种问题与质疑,博迁新材依然成功过会,未来看点就在什么时候拿批文,科创板一周年六成破发,上纬新材地板价发行的争议,博迁的发行价未来怎样定,权衡财经iqhcj.com和大家共同关注。

版权声明:

本网仅为发布的内容提供存储空间,不对发表、转载的内容提供任何形式的保证。凡本网注明“来源:XXX网络”的作品,均转载自其它媒体,著作权归作者所有,商业转载请联系作者获得授权,非商业转载请注明出处。

我们尊重并感谢每一位作者,均已注明文章来源和作者。如因作品内容、版权或其它问题,请及时与我们联系,联系邮箱:service@qeerd.com,投稿邮箱:tougao@qeerd.com